Zielone obligacje: co to jest?

)

W płynnym krajobrazie nowoczesnych finansów nieustannie pojawiają się innowacyjne instrumenty inwestycyjne, obiecujące kształtowanie i przekształcanie sektora. Wśród nich jedna gwiazda stale nabiera rozpędu – zielone obligacje. Ucieleśniając unikalne połączenie świadomości ekologicznej i finansowej ostrożności, zielone obligacje obiecują przynieść zyski i malować bardziej zieloną przyszłość. W tym przewodniku odpowiemy na pytania: „Zielone obligacje czym są?”, „Jakie są rodzaje zielonych obligacji?”, „Dlaczego i jak w nie inwestować?” oraz wiele więcej.

Spis treści

Czym są zielone obligacje?

Zrozumieć zielone obligacje

Rodzaje zielonych obligacji

Zasady Zielonych Obligacji

Jak kupować zielone obligacje

Przykłady zielonych obligacji

Dlaczego warto inwestować w zielone obligacje

Zielone obligacje a niebieskie obligacje

Zielone obligacje a obligacje klimatyczne

Skąd mam wiedzieć, czy zielona obligacja jest rzeczywiście zielona?

Zielone obligacje: oś czasu

Korzyści i zagrożenia związane z zielonymi papierami wartościowymi

Czy rynek zielonych obligacji jest duży?

Podsumowanie

FAQ

Czym są zielone obligacje?

Zacznijmy od głównego pytania „Zielone papiery wartościowe – co to znaczy?” Zielone obligacje, zwane również zielonymi papierami wartościowymi, to rodzaj obligacji lub instrumentu dłużnego, który inwestorzy kupują od emitenta. Wyjątkową cechą tych obligacji jest ich przyjazność dla środowiska. Środki pozyskane ze sprzedaży tych obligacji są wykorzystywane wyłącznie na projekty korzystne dla środowiska, takie jak energia odnawialna czy inicjatywy związane z czystym transportem.

Są korzystnym produktem finansowym. Inwestorzy uzyskują zwrot z inwestycji, a planeta otrzymuje pomocną dłoń, dzięki czemu obligacje te są nie tylko opłacalne finansowo, ale także atrakcyjne etycznie.

Zrozumieć zielone obligacje

Zielone obligacje to instrumenty finansowe, w ramach których inwestor pożycza emitentowi obligacji pieniądze w zamian za okresowe wypłaty odsetek i zwrot kwoty głównej w terminie wykupu obligacji. Jak wspomniano powyżej, unikalnym aspektem zielonych obligacji, odróżniającym je od obligacji konwencjonalnych, jest przeznaczenie pozyskanych środków na projekty proekologiczne, takie jak

-

przedsięwzięcia związane z energią odnawialną, jak elektrownie słoneczne lub wiatrowe

- struktury zoptymalizowane pod kątem efektywności energetycznej

- środki transportu o minimalnych emisjach, odpowiedzialne systemy gospodarki wodnej

- projekty mające na celu zachowanie różnorodnych ekosystemów itp.

Zasadniczo każdy projekt ukierunkowany na łagodzenie skutków zmiany klimatu lub przystosowanie się do jej skutków mógłby potencjalnie być finansowany z zielonych obligacji.

Rodzaje zielonych obligacji

Obecnie na rynku dostępnych jest kilka rodzajów zielonych obligacji. Obejmują one:

1. Zielona obligacja z wykorzystaniem środków

Jest to najprostszy rodzaj zielonej obligacji. Wpływy są przeznaczone wyłącznie na finansowanie lub refinansowanie zielonych projektów. Aby zapewnić inwestorów, obligacje te są często zabezpieczone całym bilansem emitenta.

2. Zielona obligacja przychodowa

Dochody generowane z zielonych projektów finansowanych z tych obligacji są wykorzystywane do spłaty inwestorów. Oznacza to, że ryzyko kredytowe związane z tymi obligacjami zależy od powodzenia samych projektów.

3. Zielona obligacja projektowa

W tym przypadku wpływy z obligacji są bezpośrednio powiązane z konkretnym zielonym projektem. Obligatariuszom przysługuje bezpośrednie roszczenie do aktywów projektu.

4. Zielona obligacja sekurytyzowana

Ten rodzaj obligacji jest powiązany z grupą zielonych projektów lub aktywów. Spłata dla inwestorów pochodzi z przepływów pieniężnych generowanych przez te aktywa lub projekty. Mogą to być zielone hipoteki lub pożyczki.

Oto uproszczona tabela porównawcza, aby zrozumieć różne rodzaje zielonych obligacji:

| Rodzaje zielonych obligacji | Wykorzystanie funduszy | Źródło spłaty | Prawo regresu długu | Przykłady |

| Zielona obligacja z wykorzystaniem środków | Zielone projekty |

Cały bilans emitenta | Regres do emitenta | IFC Zielona obligacja, EIB Zielona obligacja |

| Zielona obligacja przychodowa | Zielone projekty |

Przychody z finansowanych projektów | Bez regresu, przychody z projektu | MTA Zielone obligacje |

| Zielona obligacja projektowa | Konkretny zielony projekt |

Konkretne aktywa zielonego projektu | Ograniczony regres, aktywa projektu | Invenergy Wind Farm |

| Zielona obligacja sekurytyzowana | Grupa zielonych projektów lub aktywów |

Przepływy pieniężne z projektów lub aktywów | Bez regresu, sekurytyzowane aktywa | Toyota Auto Loan Zielone obligacje |

Zasady Zielonych Obligacji

W 2014 roku International Capital Market Association (ICMA) wprowadziło Zasady Zielonych Obligacji (GBP), które służą jako dobrowolne dyrektywy mające na celu zwiększenie przejrzystości, lepsze ujawnianie informacji i wspieranie etycznego postępowania na rynku zielonych obligacji. GBP składa się z czterech głównych elementów:

-

Wykorzystanie wpływów. Kapitał pozyskany z obligacji musi zostać skierowany na inicjatywy przyjazne dla środowiska, które przynoszą wymierne korzyści dla środowiska.

- Proces oceny i wyboru projektów. Emitent obligacji musi przedstawić szczegółowe wyjaśnienie celów zrównoważonego rozwoju środowiskowego, procesu stosowanego w celu ustalenia, w jaki sposób inicjatywy są zgodne z przyjętymi klasyfikacjami Zielonych Projektów oraz odpowiednich standardów kwalifikowalności.

- Zarządzanie wpływami. Zysk netto z Zielonej Obligacji lub suma odpowiadająca temu zyskowi netto powinna zostać przypisana na konto pomocnicze, przeniesiona do odrębnego portfela lub w jakiś sposób monitorowana przez emitenta obligacji.

- Raportowanie. Emitenci zielonych obligacji powinni tworzyć i utrzymywać łatwo dostępne, aktualne dane dotyczące wykorzystania środków, które powinny być corocznie aktualizowane do momentu pełnego przydziału środków.

Jak zielone obligacje działają

Mechanika zielonych obligacji jest podobna do mechaniki tradycyjnych obligacji. Kupując zieloną obligację, pożyczasz emitentowi pieniądze na określony czas. Emitent z kolei wypłaca okresowe odsetki. Na koniec okresu wykupu obligacji, znanym również jako termin zapadalności, emitent dokonuje spłaty kwoty głównej.

Jednak zielone obligacje opierają się na zobowiązaniu do przejrzystości i wpływu. Oczekuje się, że emitenci będą ujawniać, w jaki sposób środki zostaną wykorzystane, i często dostarczać aktualne informacje na temat korzyści środowiskowych wynikających z finansowanych projektów. Ta odpowiedzialność jest zwykle zapewniana przez zewnętrznych weryfikatorów, dając inwestorom pewność, że ich fundusze naprawdę napędzają pozytywne zmiany środowiskowe.

Jak kupować zielone obligacje

)

Jeśli jesteś zainteresowany zaangażowaniem się w rynek zielonych obligacji, istnieje kilka dróg:

-

Bezpośredni zakup. Niektóre zielone obligacje można kupić bezpośrednio od emitenta lub za pośrednictwem brokera.

- Fundusze zielonych obligacji. Wiele firm zarządzających aktywami oferuje obecnie fundusze inwestujące w zdywersyfikowany portfel zielonych obligacji. Ta opcja zapewnia łatwiejszy dostęp mniejszym inwestorom i może rozłożyć ryzyko związane z inwestycją w jedną obligację.

- Giełdy. Zielone obligacje można znaleźć również na giełdach, takich jak giełda w Luksemburgu i w dedykowanym segmencie zielonych obligacji Londyńskiej Giełdy Papierów Wartościowych.

Przykłady zielonych obligacji

Typowym przykładem działania zielonych obligacji jest Bank Światowy, znaczący emitent zielonych obligacji. W latach 2008-2020 Bank Światowy wyemitował zielone obligacje o wartości 14,4 miliarda dolarów. Obligacje te sfinansowały 111 projektów środowiskowych na całym świecie, przy czym większość środków przeznaczono na energię odnawialną i efektywność (33%), czysty transport (27%) oraz zrównoważone rolnictwo i użytkowanie gruntów (15%).

Jednym z przełomowych projektów był Rampur Hydropower Project w północnych Indiach, finansowany z emisji zielonych obligacji. Inicjatywa ta w znacznym stopniu przyczynia się do produkcji niskoemisyjnej energii wodnej, generując prawie 2 megawaty rocznie, co przekłada się na zapobieganie emisji około 1,4 miliona ton dwutlenku węgla, obrazowo ukazując rzeczywisty wpływ zielonych obligacji.

Dlaczego warto inwestować w zielone obligacje

Inwestowanie w zielone obligacje to dla inwestorów doskonały sposób na dostosowanie portfela finansowego do osobistych wartości, zwłaszcza jeśli koncentrują się na zrównoważonym rozwoju środowiskowym. Ta forma trwałej obligacji zapewnia praktyczną możliwość uczestniczenia w łagodzeniu zmian klimatu, ponieważ dochody są przeznaczone na finansowanie zielonych projektów, takich jak energia odnawialna i efektywność energetyczna.

Ponadto zielone obligacje zapewniają również atrakcyjne zachęty finansowe. Emitenci zielonych obligacji mogą korzystać ze zwolnień podatkowych, a inwestorzy z ulg podatkowych, co oznacza, że odsetki uzyskane z tych inwestycji mogą nie podlegać opodatkowaniu podatkiem dochodowym. W związku z tym inwestowanie w zielone obligacje nie tylko przyczynia się do ochrony środowiska, ale także oferuje atrakcyjne korzyści finansowe, co czyni je istotną częścią każdej strategii inwestycyjnej świadomej klimatu.

Zielone obligacje a niebieskie obligacje

Zielone obligacje i niebieskie obligacje, oba podzbiory obligacji zrównoważonego rozwoju, mają różne punkty odniesienia, jeśli chodzi o finansowanie projektów środowiskowych. Zielone obligacje, szybko rozwijający się segment rynków kapitałowych, to instrumenty emitowane przez instytucje finansowe i rządy w celu finansowania zrównoważonych projektów, które bezpośrednio przyczyniają się do poprawy stanu środowiska, takich jak energia odnawialna, efektywność energetyczna i działania na rzecz łagodzenia zmiany klimatu. Z drugiej strony, niebieskie obligacje to specyficzny rodzaj zielonych obligacji, które koncentrują się na ochronie ekosystemów oceanicznych i morskich. Finansują inicjatywy takie jak zrównoważone rybołówstwo, ochrona raf koralowych i redukcja zanieczyszczeń.

Zielone obligacje a obligacje klimatyczne

Zielone obligacje i obligacje klimatyczne, choć często używane zamiennie, mają różne zakresy. Zielone obligacje wspierają różne projekty środowiskowe, takie jak energia odnawialna i zrównoważony rozwój. Z kolei obligacje klimatyczne są wąsko skoncentrowane na ograniczaniu emisji dwutlenku węgla i zwalczaniu skutków zmiany klimatu.

Skąd mam wiedzieć, czy zielona obligacja jest rzeczywiście zielona?

Zielone papiery wartościowe: co to jest? Identyfikacja prawdziwego „zielonego” statusu obligacji może być złożonym procesem, ponieważ obecnie nie ma powszechnie akceptowanego standardu oceny przyjazności dla środowiska obligacji. Pomimo wysiłków organizacji takich jak Climate Bonds Initiative, brak ujednoliconego poziomu odniesienia może prowadzić do przypadków „prania ekologicznego”. Termin ten odnosi się do przypadków, w których obligacje są sprzedawane jako „zielone”, ale ich pozytywny wpływ na środowisko jest w najlepszym razie wątpliwy.

Jak więc inwestor określa, czy zielona obligacja jest naprawdę zielona? Odpowiedź leży w dokładnym due diligence. Inwestorzy muszą bardzo dokładnie przeanalizować twierdzenia emitentów obligacji dotyczące ich wpływu na środowisko. Może to obejmować ocenę dostosowania obligacji do zasad zielonych obligacji, analizę sposobu wykorzystania wpływów z zielonych obligacji oraz zrozumienie charakteru projektów środowiskowych, które obligacje mają finansować.

Zielone obligacje: oś czasu

Zielone obligacje pojawiły się w 2012 roku, a ich wartość wyniosła zaledwie 2,6 mld dolarów. Jednak rynek był świadkiem znaczącej transformacji około 2016 roku, kiedy to Chiny, stanowiące ponad jedną trzecią wszystkich emisji, stały się katalizatorem ich popularności.

Do 2017 roku globalny zasięg zielonych obligacji gwałtownie wzrósł, ustanawiając rekord inwestycji w wysokości 161 miliardów dolarów, jak podał Moody. Po lekkim zastoju w 2018 roku popyt ponownie wzrósł z powodu zwiększonej świadomości klimatycznej, dzięki czemu całkowita emisja zielonych obligacji wyniosła oszałamiające 266,5 mld dolarów w 2019 roku i prawie 270 mld dolarów w 2020 roku.

W ostatniej dekadzie pojawiły się również fundusze zielonych obligacji, które znacznie zwiększyły potencjał inwestorów detalicznych do inwestowania w ekologiczne projekty. Renomowane firmy inwestycyjne i firmy zarządzające aktywami, w tym Allianz S.E., Axa SA, State Street Corp., TIAA-CREF, BlackRock, AXA World Funds i HSBC, sponsorowały fundusze inwestycyjne zielonych obligacji lub fundusze ETF, jeszcze bardziej umacniając rolę tych obligacji na rynku.

Korzyści i zagrożenia związane z zielonymi papierami wartościowymi

Zalety

-

Dostęp do zróżnicowanej puli inwestorów. Emisja zielonych obligacji umożliwia korporacjom i instytucjom finansowym dotarcie do szerszej bazy inwestorów zorientowanych na zrównoważony rozwój.

- Pozytywny wizerunek firmy. Zaangażowanie w odpowiedzialność za środowisko naturalne, czego dowodem jest emisja zielonych obligacji, wzmacnia wizerunek publiczny i kapitał reputacyjny emitenta.

- Zgodność z globalnymi celami zrównoważonego rozwoju. Zielone obligacje umożliwiają emitentom udział w globalnej walce ze zmianami klimatycznymi, wspierając projekty mające na celu ograniczenie emisji gazów cieplarnianych i wspieranie zrównoważonego rozwoju.

- Potencjalne korzyści regulacyjne. Biorąc pod uwagę rosnący globalny nacisk na zrównoważony rozwój, emitenci mogą również skorzystać z zachęt regulacyjnych sprzyjających ekologicznym inicjatywom.

Wady

-

Wyższe wymagania dotyczące ujawniania i raportowania. Emitenci zielonych obligacji są zobowiązani do przestrzegania Zasad Zielonych Obligacji, które wymagają przejrzystości i rygorystycznej sprawozdawczości na temat wpływu finansowanych projektów na środowisko.

- Ryzyko greenwashingu. Jeśli emitenci nie dostosują wykorzystania wpływów z zielonych obligacji do deklarowanych projektów środowiskowych, mogą spotkać się z krytyką i utratą zaufania inwestorów.

- Cena. Proces emisji zielonych obligacji może być bardziej kosztowny ze względu na konieczność walidacji przez stronę trzecią, zwiększoną sprawozdawczość i samą realizację zielonych projektów.

Niemniej jednak dla wielu emitentów korzyści płynące z wejścia na rosnący rynek zielonych obligacji, wspierania projektów środowiskowych i zdobycia dobrej woli inwestorów często przewyższają wyzwania. Pozycjonowanie inwestorów w kierunku zielonych obligacji jest coraz bardziej pozytywne, ponieważ instrumenty te łączą zwrot finansowy z odpowiedzialnością za środowisko.

Pozycjonowanie inwestorów i zielone obligacje

Zielone obligacje służą finansowaniu inicjatyw w zakresie energii odnawialnej, środków efektywności energetycznej i innych zrównoważonych projektów, tym samym są atrakcyjne dla inwestorów instytucjonalnych świadomych swojego śladu ekologicznego.

Dzisiejsi inwestorzy są zadowoleni nie tylko z tradycyjnego kompromisu między ryzykiem a zwrotem; dokładnie badają rzeczywisty wpływ emitentów obligacji na środowisko. Oznacza to znaczącą zmianę w pozycjonowaniu inwestorów w przypadku zielonych obligacji. Inwestycja w zielone obligacje nie jest już postrzegana wyłącznie jako instrument finansowy - stała się znaczącym głosem na rzecz ekologii i wiarygodności firmy.

Czy rynek zielonych obligacji jest duży?

Rynek zielonych obligacji szybko rośnie. Kiedyś był to niewielki obszar na rynkach kapitałowych, ale obecnie jest kluczowym graczem pomagającym przeciwdziałać zmianom klimatycznym i promować zrównoważony rozwój. Rządy, przedsiębiorstwa i instytucje finansowe na całym świecie wykorzystują zielone obligacje do finansowania projektów przyjaznych dla środowiska, takich jak energia odnawialna i inicjatywy w zakresie efektywności energetycznej.

Inwestorzy wykazują również większe zainteresowanie tymi obligacjami. Oferują zwrot finansowy i dają inwestorom sposób na pomoc środowisku. Przy tym rosnącym zainteresowaniu rynek zielonych obligacji wydaje się nadal rosnąć, pomagając w pozyskiwaniu pieniędzy potrzebnych na globalne projekty zrównoważonego rozwoju.

Przyszłość rynku zielonych obligacji

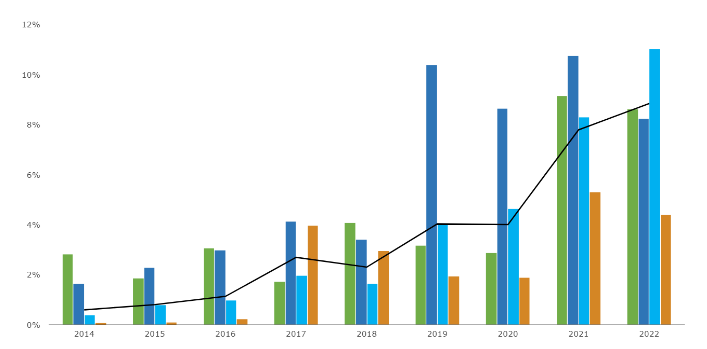

Na poniższym wykresie udostępnionym przez Europejską Agencję Środowiska widać znaczny wzrost odsetka wyemitowanych zielonych ksiąg w stosunku do całkowitej emisji obligacji od 2014 roku do chwili obecnej.

W miarę nasilania się obaw związanych ze zmianami klimatycznymi oczekuje się, że rynek zielonych obligacji będzie nadal rósł wykładniczo. Czołowi inwestorzy i instytucje coraz częściej zwracają uwagę na te zrównoważone aktywa, dorównując rządom na całym świecie zwracającymi się ku zielonym obligacjom jako sposobowi finansowania projektów zielonej infrastruktury.

Inwestowanie w zielone obligacje to nie tylko strategia zwiększania bogactwa; to stanowcze stanowisko wspierające przyszłość naszej planety. Oferuje wyjątkową możliwość aktywnego udziału w tworzeniu bardziej zrównoważonego świata, a jednocześnie potencjalnie czerpie atrakcyjne zyski. Nagrody są kuszące, stawki są znaczne, a drzwi do możliwości są szeroko otwarte.

Podsumowanie

Zielone obligacje stały się kluczowym narzędziem finansowania projektów związanych z klimatem i ochroną środowiska. Jako część szerszego ruchu inwestycji środowiskowych, społecznych i zarządczych (ESG), odpowiadają na rosnące zapotrzebowanie na inwestycje, które są zgodne z zasadami zrównoważonego rozwoju i odpowiedzialności społecznej. Dzięki potencjalnym zachętom podatkowym zielone obligacje stanowią atrakcyjną opcję dla inwestorów, którzy chcą połączyć zwrot finansowy z pozytywnym wpływem na środowisko. Należy jednak pamiętać, że na tym rozwijającym się rynku inwestorzy muszą przeprowadzić due diligence, aby upewnić się, że znają odpowiedź na pytanie „Czym są zielone obligacje?”, rozumieją ich kluczowe cechy i zapewniają wiarygodność oświadczeń emitentów obligacji o zrównoważonym rozwoju.

FAQ

Kto może emitować zielone obligacje?

Zielone obligacje, narzędzia finansowania projektów odnawialnych i środowiskowych, mogą być emitowane przez rządy, korporacje, instytucje finansowe i międzynarodowe organizacje zajmujące się rozwojem. Emitenci ci przyciągają kapitał z rynków obligacji, głównie inwestorów instytucjonalnych, w celu finansowania projektów zrównoważonego rozwoju i walki ze zmianami klimatycznymi.

Czy opłaca się inwestować w obligacje?

Inwestowanie w obligacje, w tym zielone obligacje, może przynieść stały zysk. Jednak rentowność w dużej mierze zależy od stóp procentowych, zdolności kredytowej emitenta i warunków rynkowych. Zielone obligacje finansują również zrównoważone projekty, łącząc zyski finansowe z pozytywnym wpływem na środowisko, co zwiększa ich atrakcyjność na rynkach kapitałowych.

Które obligacje opłaca się kupować?

Zielone obligacje o wyższym oprocentowaniu emitowane przez podmioty posiadające zdolność kredytową są zazwyczaj bardziej opłacalne. Należy jednak wziąć pod uwagę takie czynniki, jak termin zapadalności obligacji, zmienność rynku i ryzyko stopy procentowej.

Czy od obligacji płaci się podatek?

Tak, odsetki od obligacji, w tym od zielonych obligacji, są zazwyczaj opodatkowane. Przepisy podatkowe różnią się jednak w zależności od kraju, a niektóre mogą oferować zachęty podatkowe związane z zielonymi obligacjami ze względu na ich wpływ na środowisko. Inwestorzy powinni skonsultować się z doradcą podatkowym lub instytucją finansową w celu uzyskania informacji na temat konkretnych implikacji podatkowych związanych z inwestycjami w zielone obligacje.

Czy warto inwestować w obligacje skarbowe 2023?

Inwestowanie w obligacje rządowe w 2023 roku, w tym zielone obligacje, zależy od stóp procentowych, prognoz inflacji oraz celów finansowych inwestora i tolerancji ryzyka. Są to na ogół bezpieczne, przynoszące dochód inwestycje, a zielone obligacje wspierają również zrównoważony rozwój środowiskowy.

)

)