Составляя инвестиционный портфель, инвестор может руководствоваться разными подходами и методиками. Один из них – использование коэффициентов альфа и бета конкретного актива и портфеля в целом. Сегодня мы расскажем, что они означают, и как их посчитать.

В чем суть?

Альфа и бета в инвестициях позволяют оценить эффективность вложений в определенный актив или в портфель в общем на определенный период времени. При этом:

- альфа характеризует доходность,

- бета – волатильность и риск.

Из пары для рядового инвестора оказывается наиболее полезным второй коэффициент, поэтому начнем мы с него.

Коэффициент бета

Он был выведен в 1964 году Уильямом Шарпом. Коэффициент характеризует изменчивость стоимости одного актива или инвестиционного портфеля в целом по отношению к бенчмарку. В качестве последнего чаще всего используют крупные биржевые индексы. Например, на американском биржевом рынке – это S&P 500 – индекс, который включает акции 500 крупнейших (по уровню капитализации) американских компаний.

Значение коэффициента может быть как отрицательным, так и положительным, но в обеих ситуациях он показывает, насколько сильно изменяется цена выбранного актива по отношению к изменению показателей индекса. Например, коэффициент 0,6 говорит о том, что при изменении бенчмарка на 10%, стоимость актива изменится на 0,6 от этого значения. В данном случае – на 6%. Знак показывает, направление движения. Положительные значения говорят о прямой зависимости, отрицательные – об обратной.

Оценить риск также можно по простой формуле. Если значение лежит в пределе от 0 до 1 (или от -1 до 0) – актив оказывается стабильнее рынка, риск низкий. Если больше 1 (или меньше -1) – его цена изменяется активнее, чем индекс – актив очень волатильный, высокорисковый.

Как посчитать?

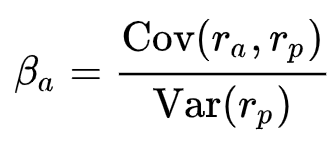

Коэффициент бета считается для конкретного временного промежутка и построен на теории вероятности и математической статистики и учитывает дисперсию индекса. Выглядит он следующим образом:

- ra – доходность актива,

- rp – доходность бенчмарка,

- Сov – ковариация актива и бенчмарка,

- Var – дисперсия актива.

На практике вручную вычислять значения не обязательно. Вместо этого можно воспользоваться одним из многочисленных онлайн-калькуляторов, в которые достаточно просто внести значения стоимости актива и индекса за необходимый период. Также в интернете иногда публикуются уже посчитанные значения беты. Например, так делает Мосбиржа.

А вот расчет беты для портфеля (при условии, что значения для каждого актива в нем уже известны) несложный. Нужно умножить долю актива на его бету и сложить значения для всех активов. Оценить полученную сумму можно по тому же принципу, что и значения для отдельных активов. А ребалансировку можно производить, добавляя/убирая активы с большим или малым уровнем риска: чем больше в портфеле активов с бетой >1, тем больше суммарный коэффициент и, соответственно тем выше возможный доход и общий риск.

Несмотря на то, что результаты подобные расчеты дают довольно четкие, и оценить их достаточно просто, не обходится и без недостатков:

- Расчеты для краткосрочных периодов малоинформативны. Бенчмарк лучше оценивать на горизонте 10+ лет.

- Коэффициент работает «в моменте», то есть, показывает исключительно то, что происходит здесь и сейчас, но при этом не гарантирует, что ситуация продолжится или повторится в будущем.

Коэффициент альфа

Изначально, когда коэффициент бета только начали использовать, на основании его показателей пытались строить предположения о том, как актив поведет себя в будущем. Однако достаточно быстро стало понятно, что реальная доходность от предполагаемой может ощутимо отличаться. Стало понятно, что реальная доходность актива и портфеля зависит не только от предполагаемого «пассивного» роста цены, но и от поведения инвестора. К примеру, если он вовремя купил дешевый актив, который потом вырос.

Так в 1968 году Майклом Дженсеном был сформулирован еще один коэффициент – альфа, который и показывал «избыточную доходность», то есть, так называемый эффект от портфельного управления.

Формула выглядит следующим образом: альфа = pr − (rf + b × (rm − rf)), где

- pr – доходность портфеля;

- b – бета портфеля;

- rm – доходность индекса;

- rf – безрисковая ставка.

Под безрисковой ставкой обычно понимают доходность актива с бетой, примерно равной нулю. Например, для рынка США – это казначейские облигации. Они следуют за рынком, предлагают практически нулевой риск.

Уже по формуле видно, что альфа и бета в инвестициях взаимосвязаны, и для правильной оценки доходности портфеля рассматривать их нужно вместе. К слову, коэффициент альфа также самостоятельно высчитывать не обязательно. Для его расчетов и отображения также существуют онлайн сервисы.

Оценить полученные после расчета значения также достаточно просто: чем они выше, тем выше доходность. Если получилось отрицательное значение – доходность ниже рынка. А ноль или значение, близкое к нему, получается тогда, когда портфель по составу наиболее близок к индексу-бенчмарку или для инвестиций используется ETF на его основе.

Что в итоге?

Коэффициенты альфа и бета на бирже – первые в истории рынка и одни из самых основных. Они используются для оценки доходности актива или инвестиционного портфеля, а также его уровня риска в сравнении с рынком. Наиболее эффективно они работают в паре, но среднестатистическому инвестору вполне достаточно одного коэффициента – бета. Он позволит оценить балансировку портфеля и определить риск вложений. Альфа же гораздо более ценна для инвестиционных менеджеров, поскольку показывает эффективность самого управления. В обоих случаях вручную считать коэффициенты не требуется – можно пользоваться онлайн-калькуляторами и сервисами статистики.